中国信托投信指出,美国联准会(Fed)日前宣布预防性降息2码后,随著各项经济数据表现优异,反激发市场对通膨恐将再起的疑虑,导致美国公债殖利率反而走高。不过,美国日前公布最新就业数据仍显疲弱,经济衰退可能性仍存,也使得道琼指数与标普500虽然屡创新高,但类股涨跌互见,且多数时间呈现盘整情形,也使得资金仍旧持续流入债市。

00948B经理人吕绍仪表示,美国已正式宣布降息,市场预期年底可望再降2码;而根据点阵图显示,到明年底,有再降4码的空间、2026年则可能再降息2码。终极目标降至3%,贴近中性利率。Fed主席鲍尔在FOMC会后强调,Fed将尽一切努力,支持强劲的劳动市场,提振投资人对美国经济实现软著陆的信心。近期债券殖利率攀高,主要是因为市场又开始担忧通膨卷土重来,但相对而言,目前Fed政策工具仍多,且有较充裕的降息筹码,在终极利率目标未变的情况下,债市长线仍看好,投资人可逢低加码债券ETF。

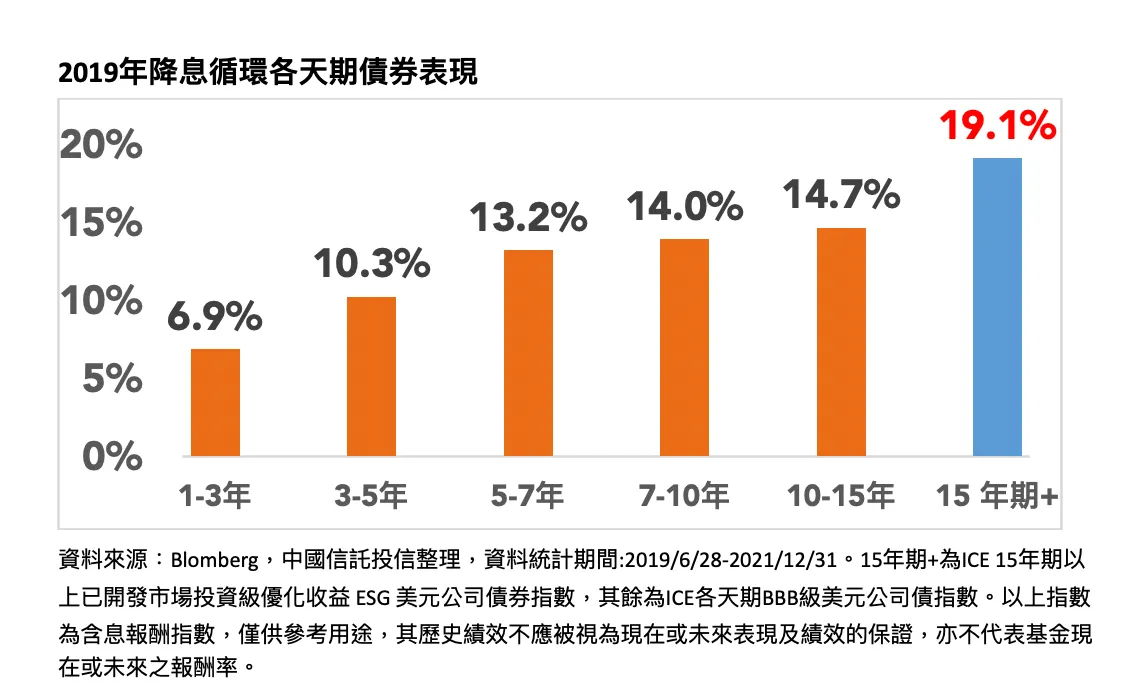

吕绍仪建议,长天期债券利率敏感度高,于降息循环期间表现最为出色,其中高评级公司债因有信用风险溢酬,利率较公债高,收益也优于公债。建议投资人可适度调整资产配置,利用降息循环初期布局殖利率较高的投等债ETF,可望享有较佳的殖利率水准,同时亦可分批布局长天期美债ETF,如中信美国公债20年(00795B)等。

點擊閱讀下一則新聞

點擊閱讀下一則新聞

台股本周成交额达1.8兆 投资者情绪回暖